O ICMS é um imposto estadual e o mais importante do Brasil, por ser o tributo que mais gera arrecadação.

Ele é aplicado sobre a venda de produtos e alguns tipos de serviços, como transporte entre cidades ou estados, serviços de comunicação e até na energia elétrica.

Se algo é comprado de outro país ou serviços são contratados de fora, o ICMS também pode ser cobrado.

Quando compramos ou vendemos qualquer coisa que se possa tocar, como um celular ou um par de sapatos, aqui no Brasil, um imposto chamado ICMS entra na jogada.

A parte mais complicada é que o ICMS não é igual em todo lugar.

Cada estado brasileiro decide como vai cobrar esse imposto e quanto vai ser o percentual.

Por isso, às vezes, pode ser meio confuso entender como ele funciona.

Mas, não se preocupe! Aqui no blog, vou explicar tudo sobre o ICMS. Vamos aprender juntos, passo a passo, um pouquinho de cada vez.

Mais do que um Artigo, um Curso Completo sobre ICMS, com Direito a Certificado

Aprenda os conceitos, regras e cálculos do ICMS, do básico ao avançado, com videoaulas explicativas. Ao concluir este módulo, avance para os próximos e conquiste seu certificado baseado nos conhecimentos adquiridos sobre ICMS Interno, Interestadual e o modelo de cálculo do ICMS Débito e Crédito.

Aprenda sobre o ICMS de um jeito fácil!

Quer entender como funciona o ICMS sem complicações?

Dê uma olhada no vídeo que preparamos!

É curtinho e fácil de entender, perfeito para não deixar nenhuma dúvida.

Aperte o play e descubra tudo o que você precisa saber sobre esse imposto que está no nosso dia a dia.

Acesse o Painel Inicial da

Academia Medic Pricing

Quem define as alíquotas do ICMS?

O ICMS, ou Imposto sobre Circulação de Mercadorias e Serviços, é um imposto que varia de estado para estado no Brasil.

A porcentagem cobrada em cada estado é determinada pelos governos estaduais.

Isso significa que o ICMS que você paga por um produto em São Paulo pode ser diferente do ICMS cobrado no Rio de Janeiro.

Por exemplo, se você compra algo em São Paulo, pode pagar 18% de ICMS, mas se comprar a mesma coisa em outro estado, a porcentagem pode ser maior ou menor.

Essa diferença acontece porque cada estado tem suas próprias necessidades e estratégias para arrecadar dinheiro com esse imposto.

Eles estabelecem suas taxas por meio de legislações estaduais.

Por isso, é importante verificar a taxa de ICMS do estado onde você está fazendo negócios, para evitar surpresas.

O que é Alíquota de ICMS?

A alíquota de ICMS é como uma fatia do bolo de vendas que o governo estadual recebe. A cada venda de um produto, o governo “corta” um pedacinho desse valor para si. Essa “fatia” é um percentual fixo, que chamamos de alíquota.

Por exemplo, se o governo do seu estado decide que quer 18% do valor de cada venda de um produto, a alíquota de ICMS será de 18%. Mas não é uma regra única para todo o Brasil: enquanto um estado pode escolher 18%, outro pode optar por 17% ou qualquer outro valor.

Dentro do mesmo estado, nem todos os produtos têm a mesma alíquota. O estado pode decidir cobrar menos ICMS de itens essenciais, como remédios, que podem ter uma alíquota de 12%, ou alimentos básicos como ovos, que podem ter uma alíquota de 7%. Além disso, alguns produtos, como preservativos, podem até ter uma alíquota zero, ou seja, estão isentos de ICMS.

Para simplificar, os estados geralmente não definem uma alíquota para cada produto individualmente. Em vez disso, eles utilizam uma lista chamada NCM, que categoriza os produtos em grupos e define alíquotas para esses grupos.

Vamos usar o estado de São Paulo como exemplo: a alíquota padrão é de 18%. No entanto, eles estabelecem alíquotas diferentes para determinados produtos, por exemplo, os dermocosméticos têm uma alíquota de 25%, enquanto os medicamentos genéricos têm uma alíquota de 12%.

O que é NCM e como ele afeta o ICMS?

Quando falamos em comprar e vender produtos, há um detalhe muito importante nos bastidores: o código NCM.

NCM significa “Nomenclatura Comum do Mercosul” e é como se fosse uma identidade para cada tipo de produto comercializado.

Aqui vai um fato crucial: todo produto precisa ter um código NCM. E, no caso a empresa que produz ou importa o produto é a responsável por esta classificação.

Mas por que esse código é tão importante?

Ele determina o quanto de ICMS, o Imposto sobre Circulação de Mercadorias e Serviços, será cobrado.

Por exemplo, no estado de São Paulo, se você está lidando com produtos de beleza que caem sob o código NCM 3304.99.90, o ICMS que você vai pagar é de 25%.

Isso é bem mais alto do que outros produtos, e é uma decisão do estado para tributar esses itens especificamente.

Vídeo Explicativo: Entenda o ICMS Padrão e Suas Exceções!

Sabia que nem todas as vendas são tributadas da mesma forma?

Para te ajudar a entender melhor, criei um vídeo explicando o que é o ICMS padrão e quando ele não se aplica — ou seja, as exceções.

É uma ótima oportunidade para você descobrir mais sobre esse imposto que afeta tanto nossas compras do dia a dia.

Assista o vídeo abaixo, para esclarecer suas dúvidas e se tornar um expert no assunto!

Confira a Tabela Completa de Alíquotas de ICMS por Estado

Precisa saber a alíquota de ICMS para um produto específico em seu estado?

Nós temos exatamente o que você precisa! Em nosso guia detalhado, você encontrará a alíquota padrão de ICMS de cada estado brasileiro, além das exceções para produtos variados, tudo de acordo com a classificação por NCM (Nomenclatura Comum do Mercosul).

Tudo está disposto de maneira clara e organizada para que você possa entender facilmente. Se você está procurando informações precisas e atualizadas, é só clicar no link e se informar!

Este recurso é indispensável para empresários, contadores, e qualquer pessoa interessada em entender melhor a tributação de produtos em diferentes regiões do país.

Agora, vamos entender como funciona a cobrança do ICMS.

Como é Calculado o ICMS: Um Exemplo Prático

O ICMS, ou Imposto sobre Circulação de Mercadorias e Serviços, pode parecer complicado, mas aqui vamos mostrar como é simples calcular esse imposto em uma venda. Vamos imaginar uma situação do dia a dia para entender melhor.

Passo 1: O Valor da Venda

Suponha que você tem uma loja e vendeu um produto por R$ 100,00.

Passo 2: A Alíquota do ICMS

Seu estado determina uma alíquota de ICMS de 18%. A alíquota é a porcentagem do valor da venda que é destinada ao ICMS.

Passo 3: O Cálculo

Agora, basta aplicar a alíquota ao valor da venda para descobrir quanto de ICMS você deve pagar. É só multiplicar o valor da venda pela alíquota (em forma decimal).

Cálculo: R$ 100,00 (valor da venda) x 18% (alíquota do ICMS)

Cálculo: R$ 100,00 x 0,18 = R$ 18,00

Então, do valor total da venda, R$ 18,00 é o valor que corresponde ao ICMS.

Passo 4: O Resultado

O resultado é que, na sua venda de R$ 100,00, você precisa separar R$ 18,00 para repassar ao governo como ICMS.

Então vai sobrar de faturamento líquido para você R$ 82,00.

Lembre-se, esse valor do ICMS já está incluído no preço que o cliente paga. Não é um custo adicional para ele; é um valor que você, como empresário, coleta e depois repassa ao estado.

Como o ICMS é Aplicado nas Vendas Internas e Interestaduais

Você sabia que o ICMS não é um imposto que se limita às fronteiras do seu estado?

Isso mesmo, ele tem um papel tanto nas operações realizadas dentro do mesmo estado (operações internas) quanto nas que cruzam essas fronteiras para outro estado (operações interestaduais).

E para entender essa diferença é abaixo explico com detalhes o ICMS interno e o ICMS nas operações interestaduais.

ICMS nas Operações Internas: Entenda Como Funciona

Quando falamos em “operações internas” no contexto do ICMS, estamos nos referindo a transações realizadas inteiramente dentro das fronteiras de um mesmo estado.

Isso significa que se você vender um produto em Campinas e ele for comprado por alguém em São Paulo, isso é considerado uma operação interna, pois ambos estão no estado de SP.

É importante lembrar que as alíquotas de ICMS não são permanentes e podem mudar com o tempo. Por isso, manter-se informado e atualizado sobre essas taxas é crucial para qualquer negócio.

Quer entender mais sobre o ICMS nas operações internas?

Desenvolvemos um artigo completo que detalha tudo o que você precisa saber.

Para se aprofundar nesse tema e garantir que suas vendas estejam em conformidade com a legislação fiscal, clique aqui e leia nosso artigo completo.

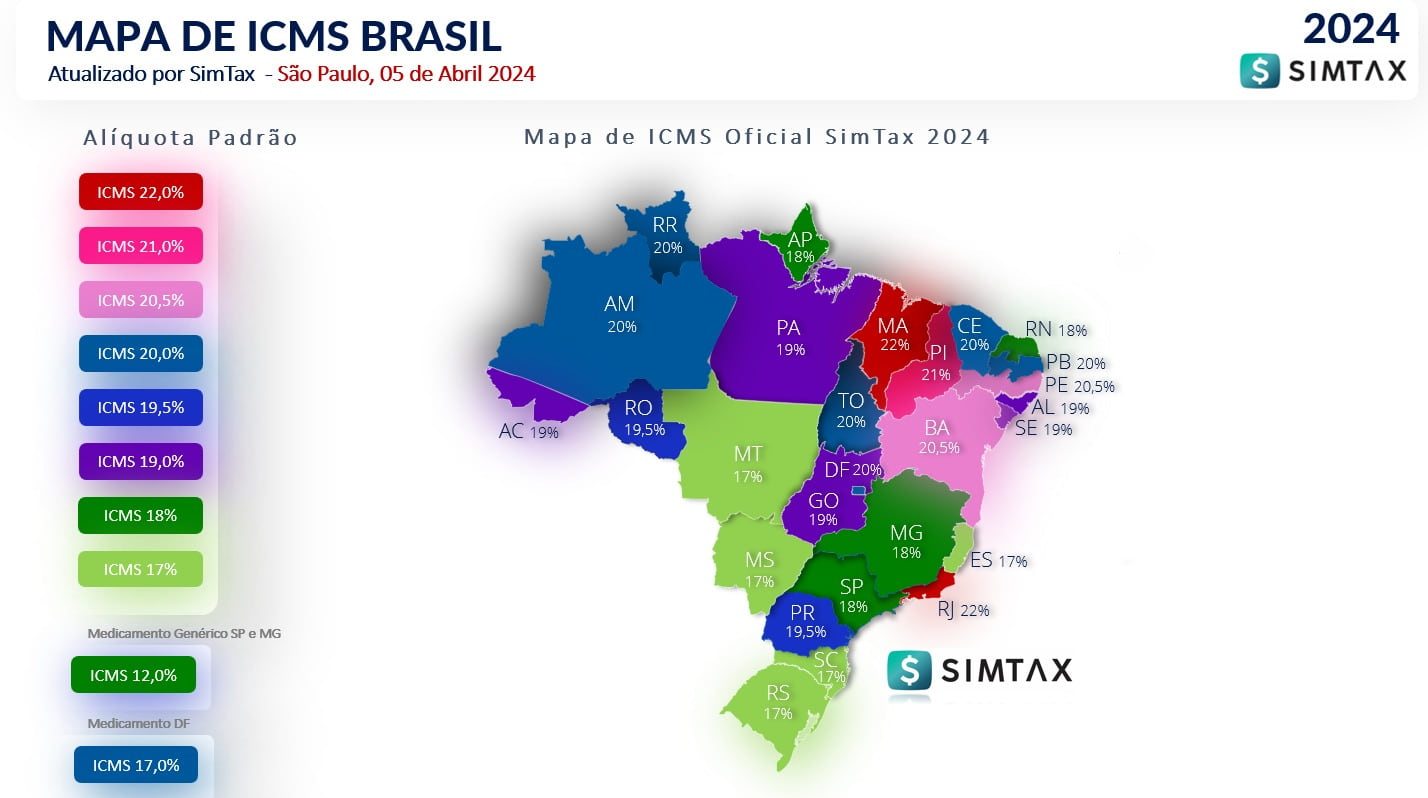

Mapa Atualizado de ICMS por UF: Encontre as Alíquotas de Todo o Brasil

Quer ter uma visão geral e atualizada das alíquotas de ICMS em todo o Brasil?

Logo abaixo, você encontrará o mapa completo de ICMS com todas as alíquotas detalhadas por Unidade da Federação (UF).

Esse recurso visual irá facilitar a sua compreensão sobre a tributação em cada estado e ajudar a planejar suas operações comerciais com precisão.

Confira o mapa para se manter informado com as alíquotas padrão de cada estado.

Entenda o ICMS em Operações Interestaduais

Depois de explorar como o ICMS funciona nas operações internas, é hora de expandir nossos horizontes para as operações interestaduais.

Essas são as transações onde produtos cruzam as fronteiras dos estados, indo de um estado de origem para um estado de destino diferente.

Nas operações interestaduais, o ICMS tem alíquotas que geralmente são de 7% ou 12% para produtos Nacionais.

Para os produtos importados, a alíquota é de 4%.

Esses percentuais são parte de um acordo nacional para padronizar a tributação entre os estados e equilibrar a concorrência.

Mas, o que exatamente define um produto como nacional ou importado para esses fins?

E como isso afeta o cálculo do ICMS em suas vendas para outros estados?

Essas são questões importantes, e as respostas podem impactar significativamente sua operação comercial.

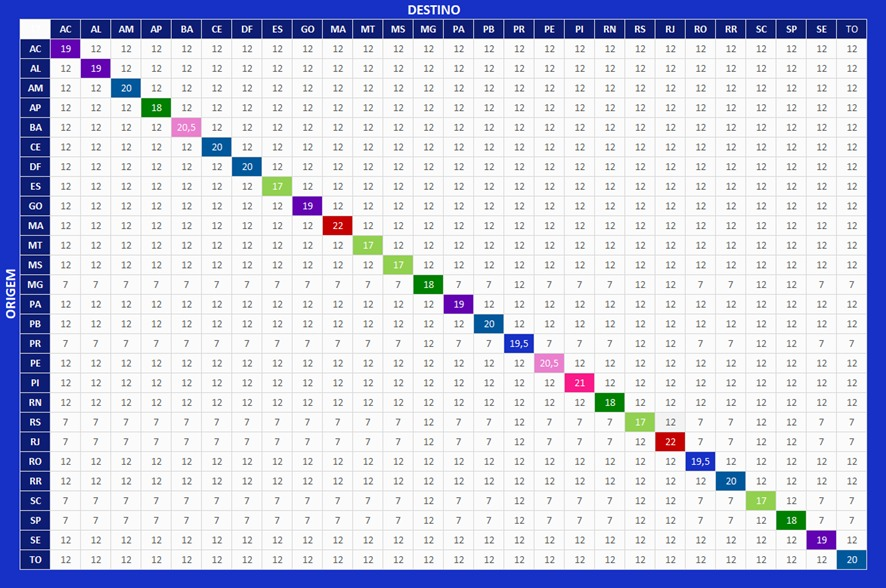

Como Usar a Tabela de ICMS para Operações Interestaduais

Navegar pela tabela de ICMS para transações entre diferentes estados do Brasil pode parecer complicado, mas é mais fácil do que você imagina! Vamos descomplicar esse processo com um passo a passo simples:

Passo 1: Encontre o Estado de Origem

Olhe para as linhas da tabela e encontre o estado onde a venda está sendo realizada. Este é o seu ponto de partida.

Passo 2: Procure pelo Estado de Destino

Olhe para as linhas da tabela e encontre o estado onde a venda está sendo realizada. Este é o seu ponto de partida.

Passo 3: Veja a Alíquota na Intersecção

Cruze as informações do estado de origem com o estado de destino. Onde elas se encontram, você verá o percentual de ICMS que será aplicado à sua operação.

Por exemplo, se você está enviando um produto de São Paulo (SP) para o Rio de Janeiro (RJ), basta encontrar SP nas linhas e RJ nas colunas. Onde as duas se cruzam é onde você encontra a alíquota de ICMS para essa operação, que no caso é de 12%. Já de SP para BA o ICMS é 7%.

Para tornar as coisas ainda mais simples, destacamos as alíquotas mais comuns, que correspondem às operações internas. Isso significa que você pode rapidamente identificar as taxas que se aplicam mais frequentemente.

A tabela está aqui para ser sua referência rápida e confiável sempre que precisar.

ICMS em Operações Interestaduais para Produtos Importados

O ICMS em operações interestaduais para produtos importados tem suas próprias regras, estabelecidas pelo Senado por meio da Resolução 13, em 2013.

Essa resolução trouxe uma diferenciação entre produtos importados e nacionais, alterando as alíquotas de ICMS para esses produtos quando são movimentados entre estados diferentes.

Aqui estão os pontos-chave que você precisa saber sobre como o ICMS é aplicado a produtos importados em operações interestaduais:

1. Alíquota Reduzida:

Produtos importados são tributados com uma alíquota reduzida de 4% nas operações interestaduais. Isso significa que, se você está movimentando um produto importado de um estado para outro, o ICMS aplicado será de 4%.

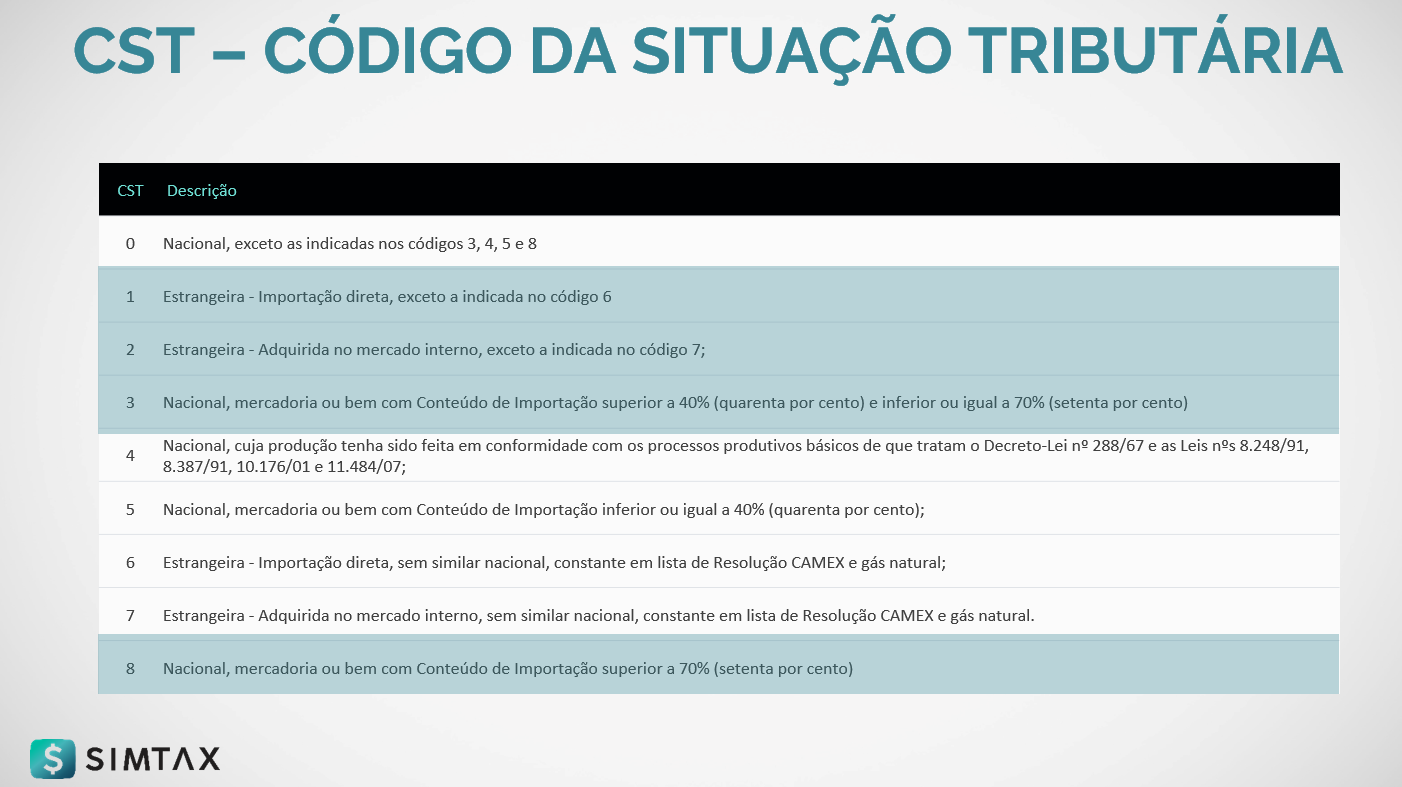

2. Classificação por CST:

A diferenciação entre produtos importados e nacionais é feita por meio do CST (Código da Situação Tributária), um código de 3 dígitos. Produtos com CST iniciados em 1, 2, 3 e 8 são considerados importados e têm a alíquota de 4% em operações interestaduais.

3. Importância da Classificação:

Essa classificação é essencial para determinar a alíquota correta do ICMS nas operações interestaduais. Ela garante que o imposto seja aplicado de acordo com a natureza do produto e o tipo de transação, mantendo a tributação justa e equilibrada.

Aprenda tudo em detalhes sobre CST (Código da Situação Tributária) e sua importância na tributação com nosso vídeo explicativo. Assista a seguir.

Resumo das Operações Interestaduais:

Produtos Importados: Alíquota de 4% nas operações interestaduais. Nas operações internas, segue-se a alíquota interna do estado ou a alíquota padrão.

Produtos Nacionais: Alíquota de 12% nas operações entre estados desenvolvidos. Alíquota de 7% nas operações entre estados em desenvolvimento e entre estados desenvolvidos e em desenvolvimento.

Artigo completo sobre Operações Interestaduais

Para entender ainda mais sobre o ICMS em operações interestaduais e suas nuances, recomendamos a leitura do nosso artigo completo sobre o assunto.

Nele, você encontrará informações detalhadas para aprimorar seus conhecimentos e garantir o cumprimento das obrigações fiscais.

Modelos de Cálculo de ICMS: Débito e Crédito e Substituição Tributária

No universo do ICMS, existem dois modelos principais de tributação: o modelo de débito e crédito e o modelo de substituição tributária.

Vamos dar uma olhada mais detalhada em cada um deles com exemplos simples:

Como funciona o Modelo de ICMS Débito e Crédito:

Neste modelo, as empresas pagam o ICMS com base nas suas transações de compra e venda.

Vamos supor que uma Empresa A venda um produto por R$ 100,00 para Empresa B com uma alíquota de ICMS de 18%.

O ICMS a ser recolhido nessa venda será de R$ 18,00 (18% de R$ 100,00).

A Empresa A vai ter um débito com o governo do estado de R$ 18,00.

O débito da Empresa A vira crédito para a Empresa B.

Se a Empresa B vender o produto pelo valor de R$ 150,00, ela terá um débito de ICMS na venda, que será de R$ 27,00 (18% de R$ 150,00).

Cenário da Empresa B

Débito da Venda = 27,00

Crédito da Compra = 18,00

Valor a Pagar = 9,00

Descubra tudo sobre o ICMS Débito e Crédito

Quer entender melhor como funciona o modelo de ICMS Débito e Crédito e como isso impacta o seu negócio?

Aprofunde-se no assunto em nosso artigo completo, onde explicamos cada detalhe desse modelo tributário e como você pode aproveitá-lo ao máximo.

Clique no link abaixo para ler agora mesmo!

Como funciona o Modelo de ICMS por Substituição Tributária

Na substituição tributária, o recolhimento do ICMS é transferido para uma outra empresa da cadeia produtiva.

Por exemplo, imagine que uma indústria produz um produto e vende para um distribuidor por R$ 100,00 com uma alíquota de ICMS de 18%.

Em vez de o distribuidor ter todo o processo de débito da venda e crédito da compra, a indústria é responsável por recolher o imposto referente às operações futuras, eliminando a necessidade de cada empresa da cadeia recolher o imposto separadamente.

Isso simplifica o processo de arrecadação e fiscalização do ICMS.

Entenda tudo sobre Substituição Tributária de ICMS!

Quer saber mais sobre o modelo de Substituição Tributária de ICMS e como ele afeta o seu negócio?

Não perca nosso artigo completo, onde explicamos detalhadamente esse modelo tributário e como ele funciona na prática.

Clique no link abaixo para acessar agora mesmo!

Conclusão: Simplificando o ICMS

Neste artigo, exploramos os principais aspectos do ICMS – Imposto sobre Circulação de Mercadorias e Prestação de Serviços.

Desde sua definição básica até os modelos de tributação mais complexos, procuramos oferecer uma visão abrangente desse imposto estadual tão importante para as operações comerciais no Brasil.

Entendemos que o ICMS pode ser um tema desafiador, com suas diferentes alíquotas, regras e modelos de tributação.

No entanto, acreditamos que com o conhecimento adequado e as informações certas, você pode lidar com o ICMS de forma mais eficaz e até mesmo aproveitar oportunidades para otimizar suas operações fiscais.

Lembre-se sempre de consultar um profissional de contabilidade ou especialista em tributação para orientação específica sobre o ICMS e como ele se aplica ao seu negócio.

E não hesite em explorar nossos artigos específicos sobre temas como ICMS Débito e Crédito e Substituição Tributária para obter ainda mais insights e detalhes sobre esses tópicos.

Esperamos que este artigo tenha sido útil para esclarecer suas dúvidas sobre o ICMS e que você se sinta mais confiante ao lidar com esse importante aspecto da tributação brasileira.

Fique de olho em nosso blog para mais conteúdos relevantes sobre finanças, contabilidade e negócios.

Como Obter seu Certificado?

Ao final de cada módulo, oferecemos uma prova de múltipla escolha com um total de dez questões. É necessário obter pelo menos sete acertos para ser aprovado.

Certifique-se de preencher corretamente o cabeçalho da prova, pois utilizaremos esses dados para enviar o certificado diretamente para você pelo WhatsApp.

Para obter a certificação, avance para o próximo Módulo

Ferramenta Estratégica: Bem-Vindo ao Futuro, Bem-Vindo ao MEDIC PRICING

Contato para Treinamento, Consultoria ou Mentoria:

► E-mail: [email protected]

► (11) 97543-4715

Grupo WhatsApp: Mantenha-se informado sobre todas as atualizações e mudanças tributárias