A substituição tributária representa uma estratégia fiscal adotada no sistema de ICMS com o propósito de otimizar a coleta de impostos ao longo de toda a cadeia produtiva e comercial.

Este método permite a antecipação da arrecadação do imposto de modo que as etapas subsequentes da cadeia de distribuição sejam desoneradas da responsabilidade de recolher o ICMS novamente.

Ao longo deste artigo, vamos explicar como a substituição tributária funciona na prática, destacando seus detalhes e diferenças em relação ao modelo tradicional de débito e crédito do ICMS.

Vamos esclarecer, de forma didática, como realizar o cálculo deste imposto e explorar os diversos modelos de cálculo da Substituição Tributária (ST) existentes.

Além disso, forneceremos um guia explicativo sobre como efetuar esses cálculos de maneira prática, utilizando simuladores no Excel, uma ferramenta amplamente acessível e versátil, que pode tornar o processo de apuração fiscal mais simples.

Mais do que um Artigo, um Curso Completo sobre Substituição Tributária, com Direito a Certificado

Aprenda, do básico ao avançado, os conceitos, regras e cálculos da Substituição Tributária (ST) com videoaulas explicativas. Ao concluir este módulo, avance para os próximos e conquiste seu certificado baseado nos conhecimentos adquiridos sobre ST por MVA, PMC menos Redutor e PMPF.

Por que existe a Substituição Tributária?

Antes da era digital, as transações comerciais eram registradas e rastreadas principalmente por meio de notas fiscais em papel, um método que exigia uma gestão meticulosa por parte dos empresários.

Considere o exemplo de uma farmácia que adquire produtos e os revende. Todo esse ciclo deveria ser documentado manualmente, uma prática sujeita a erros e inconsistências.

Nesse contexto, não era incomum que alguns comerciantes descartassem as notas fiscais de entrada e negligenciaram a emissão das notas de saída.

Tal prática resultava em vendas não registradas, e, consequentemente, o governo estadual deixava de arrecadar o ICMS devido por essas operações.

Dada a vastidão do território e o número limitado de fiscais, tornava-se impraticável verificar pessoalmente cada pequeno negócio.

Os fiscais tinham de escolher entre perseguir pequenas infrações ou focar nos grandes empreendimentos, onde a sonegação fiscal, se descoberta, representava um montante significativo de receita perdida.

Para contrapor essa dinâmica desafiadora, o governo implementou o modelo de substituição tributária.

Neste sistema, entidades maiores, como as indústrias, assumem a responsabilidade de recolher antecipadamente o imposto, garantindo que, mesmo se uma venda subsequente não for reportada por um varejista, o ICMS correspondente já tenha sido coletado na origem.

Isso efetivamente minimiza as perdas fiscais e simplifica a fiscalização.

A substituição tributária, portanto, surge como uma solução estratégica para garantir a arrecadação adequada do ICMS, aliviando a pressão sobre os recursos de fiscalização e inibindo práticas de sonegação fiscal ao longo da cadeia de distribuição.

Vamos Entender quem paga a Substituição Tributária

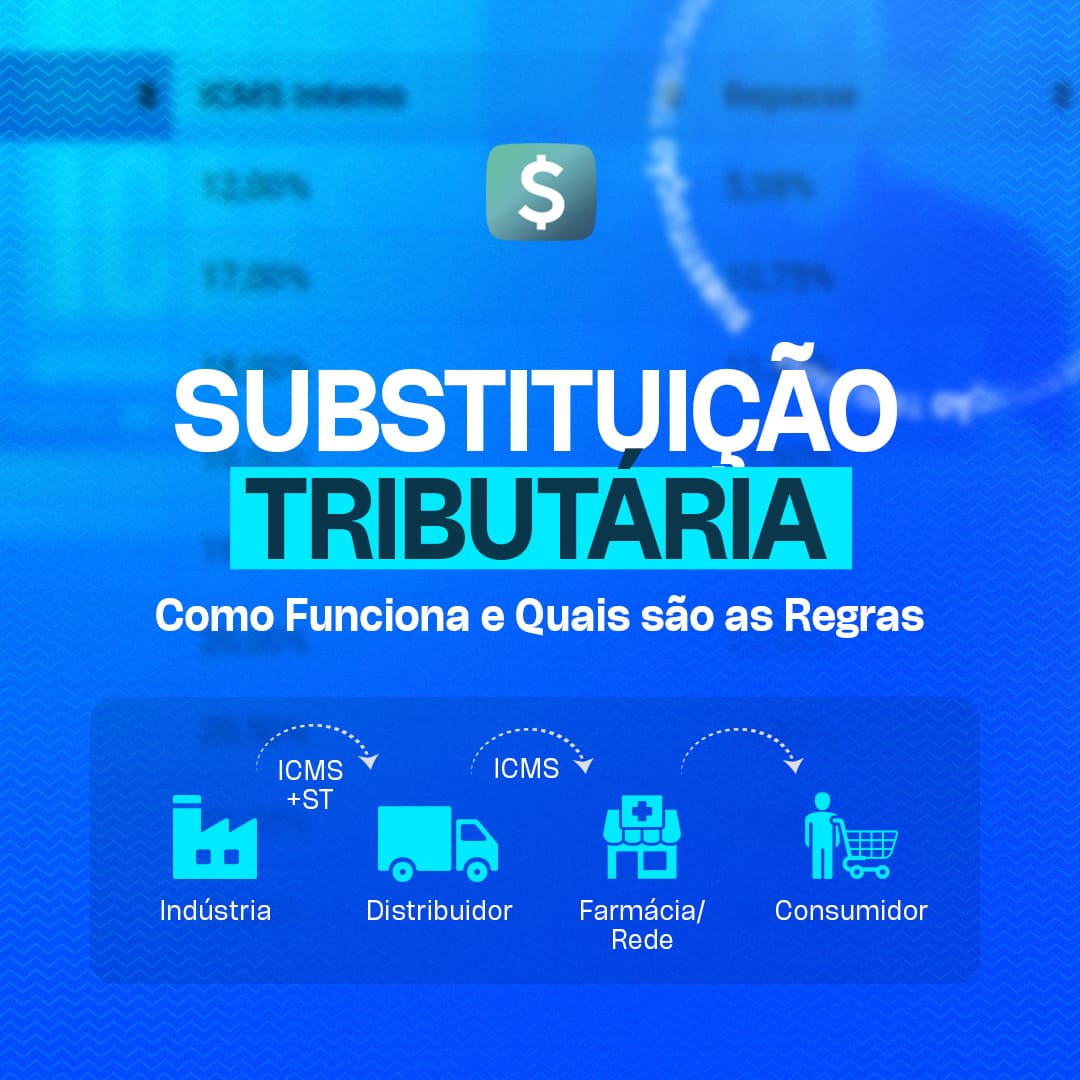

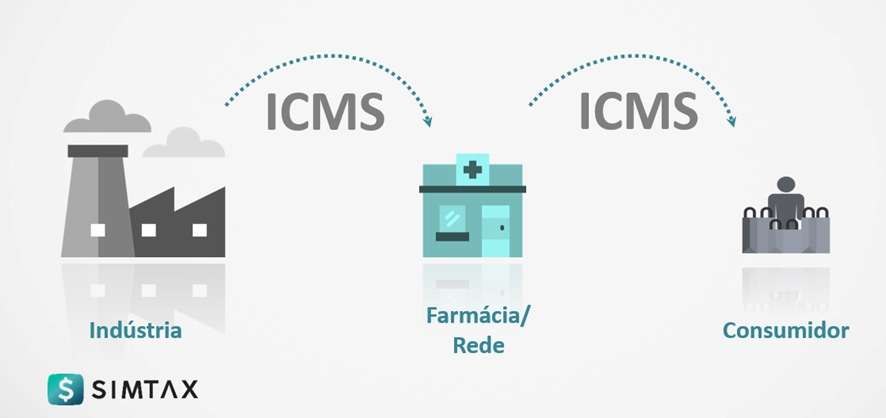

A substituição tributária (ST) é um mecanismo fiscal que altera o ponto de recolhimento do ICMS na cadeia de distribuição de produtos.

Para entender como ela funciona, vamos considerar a seguinte cadeia comercial: uma indústria vende um produto a um distribuidor, que por sua vez o revende a uma farmácia, e esta finalmente o comercializa ao consumidor final.

Sob o modelo tradicional de débito e crédito, cada participante da cadeia comercializa o produto e apura o ICMS creditado e recolhido em suas operações individuais.

Já no regime de substituição tributária, o processo é diferente.

Nesse modelo, a indústria, no momento da venda ao distribuidor, é responsável por calcular e recolher o ICMS não apenas da sua operação, mas também das operações subsequentes até o consumidor final.

![Cálculo ICMS Substituição Tributária na Prática [Passo a Passo] SIMTAX](https://simtax.com.br/wp-content/uploads/2024/02/ST-em-toda-a-cadeia-comercial.png)

O valor da ST é somado ao preço do produto e refletido no valor total da nota fiscal.

Assim, a indústria recolhe antecipadamente o ICMS devido ao governo, e o distribuidor paga o montante total que inclui tanto o preço do produto quanto o valor correspondente à ST.

Este custo adicional da ST é absorvido pelo distribuidor e repassado ao longo da cadeia até o consumidor final, sem que haja necessidade de novos recolhimentos de ICMS por parte dos intermediários.

Portanto, a substituição tributária simplifica a arrecadação do ICMS ao concentrar o recolhimento na fonte, eliminando a necessidade de cada elo da cadeia calcular e recolher o imposto separadamente.

Vamos aos Cálculos: Modelo ICMS Débito e Crédito vs Substituição Tributária

Para simplificar o entendimento vamos desenhar uma operação de uma indústria farmacêutica vendendo um produto para uma rede e esta rede vendendo o produto para o consumidor final.

Visão modelo de ICMS Débito e Crédito

Para contextualizar este cenário fiscal, consideremos que tanto a indústria quanto a rede de farmácias e o consumidor final estão localizados em Minas Gerais, onde a alíquota interna do ICMS é de 18%.

Vamos parametrizar o cenário desta operação:

- Indústria está em Minas Gerais

- Rede de farmácias está em Minas Gerais

- Consumidor final está em Minas Gerais

ICMS interno = 18,00%

Visão venda da Indústria:

A indústria vende um produto de São Paulo para Minas Gerais por R$ 100,00, com uma alíquota de ICMS de 18,00%.

Preço de Venda = 100,00

ICMS da Operação = 18,00%

ICMS Débito = (Preço de Venda x ICMS da Operação)

ICMS Débito = 100,00 x 18,00%

ICMS Débito = 18,00

Faturamento Líquido = (Preço de Venda – ICMS Débito)

Faturamento Líquido = 100,00 – 18,00

Faturamento Líquido = 82,00

Nesse caso, a indústria vendeu o produto por R$ 100,00 e, descontando o débito do ICMS, teve um faturamento líquido de imposto de R$ 82,00.

Visão compra da Rede:

A rede compra o produto por R$ 100,00 e tem um crédito de 18,00% sobre a compra.

Preço de Compra = 100,00

ICMS da Operação = 18,00%

ICMS Crédito = (Preço de Compra x ICMS da Operação)

ICMS Crédito = 100,00 x 18,00%

ICMS Crédito = 18,00

Custo = (Preço de Compra – ICMS Crédito)

Custo = 100,00 – 18,00

Custo = 82,00

Visão venda da Rede:

A rede vende o produto em Minas Gerais por R$ 150,00, com uma alíquota de ICMS de 18,00%.

Preço de Venda = 150,00

ICMS da Operação = 18,00%

ICMS Débito = (Preço de Venda x ICMS da Operação)

ICMS Débito = 150,00 x 18,00%

ICMS Débito = 27,00

Faturamento Líquido = (Preço de Venda – ICMS Débito)

Faturamento Líquido = 150,00 – 27,00

Faturamento Líquido = 123,00

Veja que a rede agora deve para o governo de Minas Gerais o valor de R$ 27,00, porém, ela tem um crédito da compra de R$ 18,00.

Dessa forma, ela deve pagar ao governo a diferença de débito e crédito, que confere ao valor de R$ 9,00.

Visão do Governo

Débito pago pela Indústria = 18,00

Diferença paga pela Rede = 9,00

Total Arrecadado = (Débito pago pela Indústria + Diferença paga pela Rede)

Total Arrecadado = 18,00 + 9,00

Total Arrecadado = 27,00

Visão modelo Substituição Tributária

Neste modelo vamos usar o modelo de cálculo de substituição tributária utilizando o modelo por MVA, mas fique tranquilo que vou demonstrar com detalhes como utilizar todos os modelos em um artigo aprofundado, didático e prático.

Vamos parametrizar o cenário desta operação:

- Indústria está em Minas Gerais

- Rede de farmácias está em Minas Gerais

- Consumidor final está em Minas Gerais

ICMS interno = 18,00%

MVA da operação = 35%

Visão venda da Indústria:

Preço de Venda = 100,00

ICMS da Operação = 18,00%

ICMS Próprio = 18,00

MVA = 35,00%

MVA = (Preço de Venda x MVA)

MVA = 100,00 x 35,00%

MVA = 35,00

Base Cálculo ST = (Preço de Venda + MVA)

Base Cálculo ST = 100,00 + 35,00

Base Cálculo ST = 135,00

ICMS Interno = 18,00%

ST Débito = (Base Cálculo ST x ICMS Interno)

ST Débito = 135,00 x 18,00%

ST Débito = 24,30

ICMS Próprio = 18,00

ST = (ST Débito – ICMS Próprio)

ST = 24,30 – 18,00

ST = 6,30

Valor Total Nota Fiscal = (Preço de Venda + ST)

Valor Total Nota Fiscal = 100,00 + 6,30

Valor Total Nota Fiscal = 106,30

Resultado da Indústria:

Valor Total Nota Fiscal = 106,30

ST = 6,30

Preço de Venda = (Valor Total Nota Fiscal – ST)

Preço de Venda = 106,30 – 6,30

Preço de Venda = 100,00

ICMS da Operação = 18,00%

ICMS Débito = (Preço de Venda x ICMS da Operação)

ICMS Débito = 100,00 x 18,00%

ICMS Débito = 18,00

Faturamento Líquido = (Preço de Venda – ICMS Débito)

Faturamento Líquido = 100,00 – 18,00

Faturamento Líquido = 82,00

Visão compra da Rede:

Preço de Compra = 100,00

ST = 6,30

Valor Total Nota Fiscal = 106,30

ICMS Crédito = 0,00

Custo Rede = 106,30

Visão venda da Rede:

A rede decide vender seu produto por R$ 150,00.

Preço de Venda = 150,00

ICMS da Operação = 0,00%

ICMS Débito = (Preço de Venda x ICMS da Operação)

ICMS Débito = 150,00 x 0,00%

ICMS Débito = 0,00

Faturamento Líquido = (Preço de Venda – ICMS Débito)

Faturamento Líquido = 150,00

Visão do Governo

Vídeo detalhado sobre Substituição Tributária

Assista ao vídeo abaixo para entender todos os aspectos da substituição tributária de forma clara e direta.

O vídeo explica o método passo a passo, facilitando o seu entendimento.

Assim, você ganhará uma visão completa e aplicável sobre como esse sistema é implementado no dia a dia empresarial, facilitando seu manejo e aplicação dos conceitos de substituição tributária no contexto fiscal atual.

Quais são os métodos de cálculo de Substituição Tributária?

Para calcular a substituição tributária, existem três métodos: o método por MVA, e outros dois específicos para medicamentos, sendo o PMC menos redutor e o PMPF.

Agora vamos detalhar um pouco mais sobre cada método de cálculo de ST.

Cálculo de ST por Margem de Valor Agregado (MVA)

O cálculo da Substituição Tributária (ST) pode ser efetuado por diferentes métodos, sendo o Margem de Valor Agregado (MVA) o mais utilizado.

Este método se baseia em um percentual predeterminado pelo governo que é aplicado sobre o valor do produto para determinar a base de cálculo do ICMS-ST.

Para oferecer uma compreensão detalhada sobre como o MVA é aplicado no cálculo da ST, especialmente em produtos farmacêuticos, elaboramos um artigo exclusivo.

Este artigo aprofunda-se na metodologia do MVA, proporcionando uma explicação detalhada de como ele influencia o cálculo da substituição tributária e o guia passo a passo para realizar esses cálculos com precisão.

Cálculo de ST por Preço Máximo ao Consumidor (PMC) - Redutor

Quando se trata de medicamentos, o cálculo da Substituição Tributária (ST) pode adotar uma abordagem diferenciada através do método conhecido como Preço Máximo ao Consumidor (PMC) menos redutor.

Este método ajusta-se especificamente aos produtos farmacêuticos, levando em consideração a regulação de preços imposta pelo governo e a dinâmica do mercado farmacêutico.

Ao invés de aplicar uma margem sobre o preço de aquisição, o PMC menos redutor utiliza o preço teto de venda ao consumidor final, deduzindo um percentual redutor.

Esse redutor é estabelecido pelo governo do estado, para refletir descontos e abatimentos comerciais praticados no mercado, ajustando assim o valor sobre o qual o ICMS-ST será calculado.

Desenvolvemos um artigo exclusivo que navega pelas especificidades do cálculo de ST utilizando o método PMC menos redutor para medicamentos.

O conteúdo explora o contexto regulatório que justifica esse método, detalha como ele é aplicado e oferece um guia passo a passo para que profissionais da área possam calcular a ST com a precisão exigida pelo segmento farmacêutico.

Cálculo de ST para Medicamentos por meio do Preço Médio Ponderado ao Consumidor Final (PMPF)

A precisão no cálculo da Substituição Tributária (ST) é crucial no setor farmacêutico, especialmente quando se utiliza o Preço Médio Ponderado ao Consumidor Final (PMPF) como método.

Este método reflete uma abordagem centrada no preço médio que os consumidores pagam efetivamente por medicamentos nas farmácias e drogarias, considerando diversas variáveis do mercado.

O PMPF é determinado por uma média ponderada dos preços de venda a consumidores, incluindo promoções, descontos e outras variações de preço que ocorrem na prática.

Isso significa que este modelo de cálculo do ICMS-ST se baseia em uma representação mais real do valor pelo qual os medicamentos são comercializados, garantindo uma tributação justa e alinhada com a realidade comercial.

Em nosso artigo detalhado, exploramos a metodologia do PMPF para o cálculo da ST em medicamentos.

O artigo desdobra o processo de apuração do PMPF, esclarece os detalhes de sua aplicação no cálculo do ICMS-ST e fornece um guia passo a passo para realizar este cálculo com eficácia.

Conclusão

A jornada pela Substituição Tributária (ST) revela um mecanismo fiscal sofisticado e essencial para a eficiência da arrecadação do ICMS no Brasil.

Este artigo percorreu os detalhes complexos da ST, desde sua lógica fundamental até os métodos específicos de cálculo, como MVA, PMC menos redutor e PMPF, com uma atenção particular aos produtos farmacêuticos.

Com a exploração detalhada de cada abordagem, destacamos não apenas a teoria por trás dos cálculos, mas também a prática, através de exemplos concretos e orientações passo a passo.

A implementação da ST, ao transferir a responsabilidade do recolhimento do ICMS para o início da cadeia de distribuição, simplifica o processo fiscal para o governo e reduz a carga administrativa para os negócios, criando um ambiente de conformidade mais controlado e menos propenso a erros.

O conhecimento detalhado dos métodos de cálculo da ST é uma ferramenta valiosa para os profissionais.

Ao entendermos completamente quem paga a ST e como os diferentes cenários de cálculo impactam o resultado final, as empresas podem se posicionar estrategicamente no mercado.

Com este artigo, esperamos ter oferecido um guia claro e abrangente que possa servir de referência para calcular a ST em diferentes situações, capacitando os interessados com o conhecimento necessário para navegar com confiança pelo complexo sistema tributário brasileiro.

Como Obter seu Certificado?

Ao final de cada módulo, oferecemos uma prova de múltipla escolha com um total de dez questões. É necessário obter pelo menos sete acertos para ser aprovado.

Certifique-se de preencher corretamente o cabeçalho da prova, pois utilizaremos esses dados para enviar o certificado diretamente para você pelo WhatsApp.

Para obter a certificação, avance para o próximo Módulo

Contato para informações sobre Ferramentas, Consultoria, Mentoria ou Treinamento:

► E-mail: [email protected]

► (11) 97543-4715

Grupo WhatsApp: Mantenha-se informado sobre todas as atualizações e mudanças tributárias